17/07/2019 - 9:00

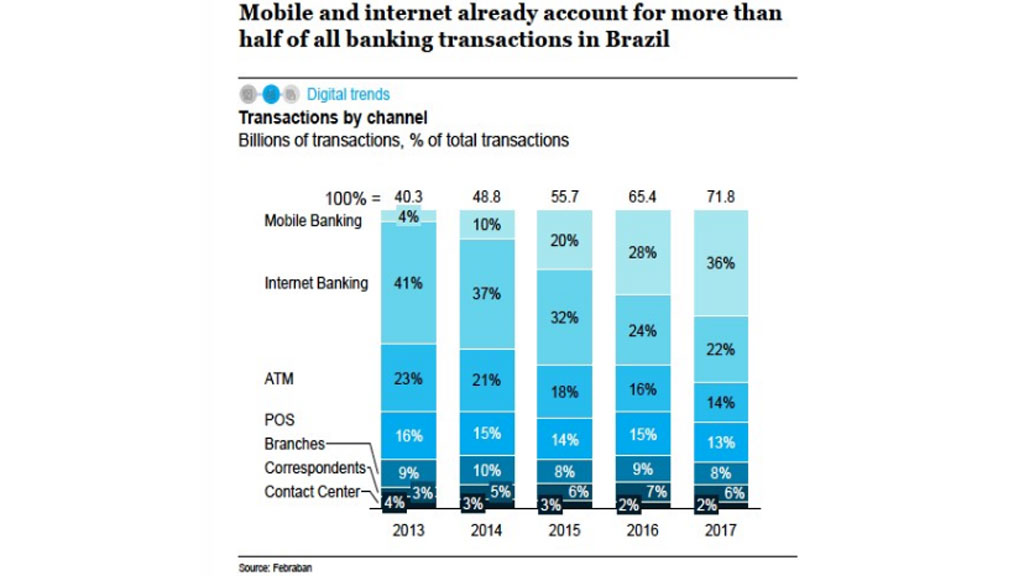

Dados da Febraban indicam que mais da metade das transações bancárias no Brasil já são feitas pela Web – 36% através de dispositivos móveis e 22% por Internet Banking. Somente 8% são realizadas nas agências, que, desde 2016, vêm fechando as portas e reduzindo, em média, 4% ao ano. De 2013 a 2017, o número de usuários de serviços bancários digitais cresceu 32% ao ano, alcançando 118 milhões de clientes. Além disso, 25% dos brasileiros ainda não são bancarizados, de acordo com o Banco Central.

Todos estes indicadores constam na primeira edição do Brazil Digital Report, organizado pela McKinsey & Company com apoio da Brazil Silicon Valley, e demonstram o tamanho da oportunidade para o mercado de fintechs no país, um segmento que está caminhando na contramão da crise econômica.

Desde 2015, o número de fintechs no Brasil tem crescido 96% ao ano, somando mais de 400 startups de tecnologia financeira em operação atualmente, conforme aponta o Radar Fintechlab 2018. Este número representa 8,8% das startups do país. A efervescência das fintechs contrasta com o cenário recessivo, alto desemprego, desaceleração do consumo e retração de investimentos na economia nacional, que cresceu tímidos 0,6% nos últimos oito anos. Basta dizer que, entre as cinco empresas que se tornaram unicórnios recentemente, três são fintechs: Nubank, PagSeguro e Stone.

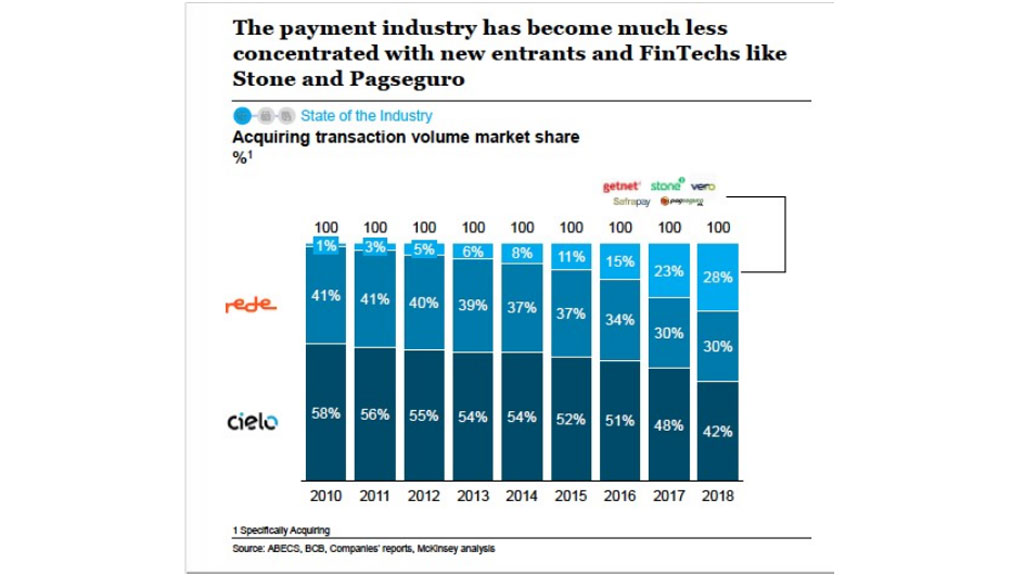

No final de 2013, o Banco Central regulamentou a oferta de serviços de pagamento, o que trouxe novos players ao mercado de transações e aumentou a concorrência com os bancos. A consequência das novas regras é visível, ocasionando uma avalanche de novas empresas e investimentos.

Segundo o estudo“As tendências de meios de pagamento no Brasil em 2019”, o valor investido em fintechs de meios de pagamento no país alcançou a marca de R$ 1,5 bilhão em 2018, um crescimento sete vezes superior em comparação com 2016, quando foram aportados R$ 203 milhões. Várias notícias recentes divulgadas na mídia comprovam a tendência de digitalização do setor bancário e o crescimento da oferta de serviços, especialmente meios de pagamento, oferta de crédito e contas digitais.

A japonesa Softbank vem demonstrando apetite pelas fintechs brasileiras e liderou um aporte de US$ 231 milhões na Creditas, avaliando em US$ 700 milhões a empresa que atua no segmento de crédito com garantia. E, segundo fontes do mercado, está negociando também um aporte no Nubank, a um valuation que pode chegar a US$ 10 bilhões, o que tornaria a startup brasileira uma das maiores fintechs em valor de mercado do mundo. Em outubro do ano passado, o Nubank já havia recebido US$ 180 milhões da chinesa Tencent, em uma avaliação de US$ 4 bilhões. No final de 2017, a empresa lançou a NuConta, sua conta de pagamento. E, há poucas semanas, revelou novos serviços, como empréstimo pessoal e investimento em RDB.

O PagSeguro, que fez seu IPO no início do ano passado na Bolsa de Valores, levantando US$ 2,3 bilhões, também lançou sua conta digital, a PagBank. Desvinculado das suas maquininhas, o serviço não cobra mensalidade e possibilita fazer pagamentos com celular utilizando QR Code, recarga de celular e transferência de recursos para outras instituições. A Stone, processadora de cartões, também abriu capital na Nasdaq em 2018 e levantou US$ 1,5 bilhão.

Além de Nubank e PagSeguro, várias outras fintechs disputam a preferência dos correntistas com contas isentas de taxas, entre elas Banco Inter, Agibank, Banco Neon e ModalMais. Dispostas a não perder mercado para as novatas, os grandes bancos, que até hoje concentraram boa parte da clientela – os 5 principais ainda detêm 82% de market share -, decidiram lançar suas próprias contas digitais: Banco Next (Bradesco), Superdigital (Santander), Sofisa Direto (Banco Sofisa) e Conta Fácil (Banco do Brasil e Caixa).

Com o alto endividamento do brasileiro e inadimplência recorde (40% têm ao menos uma conta que não conseguem liquidar), no segmento de crédito a movimentação também tem sido intensa. Nos últimos 12 meses, as fintechs de crédito arrecadaram R$ 455,9 milhões em investimentos, o que representa mais de 27% do total investido em fintechs no Brasil, segundo monitoramento do Conexão Fintech. Aqui na FinanZero anunciamos em abril deste ano uma nova rodada de R$ 42 milhões de fundos como Atlant Fonder, Dunross & Co, Vostok Emerging Finance, entre outros; mais uma clara demonstração do interesse dos VCs no setor de empréstimos.

No mercado corporativo há uma forte expectativa especialmente para o segmento de crédito para pequenas e médias empresas, que sofrem com a falta de oferta de capital pelas instituições tradicionais. Com planos de atuar neste nicho, o PagSeguro comprou no início do ano o Banco Brasileiro de Negócios (BNN). Várias outras startups brigam pelo mercado de empréstimos online para PMEs através do peer to peer lending, como TuTu Digital, Firgun, Kavod, IOUU, Biva e Nexos.

Se analisarmos o mercado global de fintechs, a previsão é de tempo firme. O investimento nas startups de finanças atingiu recorde em 2018, alcançando um total de US$ 39,57 bilhões, segundo pesquisa feita pela CB Insights com 1.707 empresas. Nos Estados Unidos, as fintechs alcançaram um recorde de US$ 11,89 bilhões por meio de 659 investimentos. Na Europa, foram US$ 3,53 bilhões.

O mesmo estudo mostrou que o valor cresceu em consequência de 52 rodadas de investimentos superiores a US$ 100 milhões realizadas no período, somando US$ 24,66 bilhões. Apenas a Ant Financial, fintech do Grupo Alibaba, recebeu impressionantes US$ 14 bilhões — 35% do total de 2018.

Tivemos ainda a compra por US$ 2,2 bilhões da empresa sueca de pagamentos iZettle pela PayPal; e a aquisição da empresa de pagamentos Verifone Systems por US$ 3,4 bilhões pelas companhias de private equity Francisco Partners e British Columbia Investment Management.

Não há dúvidas de que a revolução gerada pelas fintechs causará impactos ainda mais significativos no mercado financeiro. O Brasil, em particular, reúne os ingredientes perfeitos para estar entre os líderes deste processo. É uma transformação que certamente vale a pena continuar acompanhando de perto, seja você consumidor, para se beneficiar de um mercado cada vez mais competitivo e democrático; investidor, para abraçar as melhores oportunidades de apoiar as startups; ou empreendedor, para levantar negócios em um mercado que, tudo indica, foi esquecido pela crise.

(*) Olle Widén é CEO e Co-fundador da FinanZero, fintech

de capital sueco que opera como correspondente bancário online

para negociar empréstimos junto a instituições financeiras (marketplace)