17/04/2020 - 16:32

O Facebook está tentando abraçar o mundo, na forma de um emoji que as pessoas podem usar enquanto permanecem em casa.

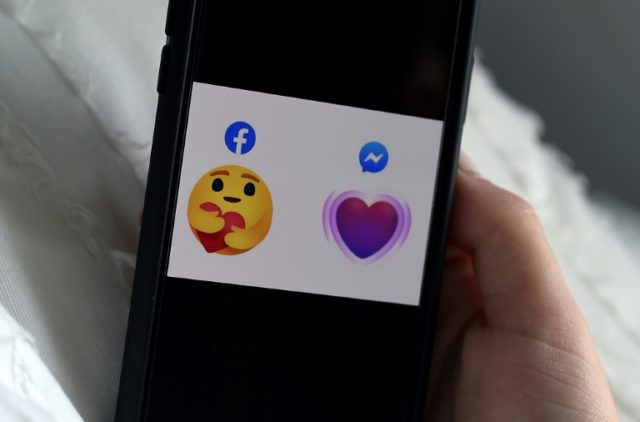

A quantidade de emojis disponíveis para uso nesta rede social será ampliada na próxima semana, com figurinhas como a clássica carinha amarela, agora abraçando carinhosamente um coração vermelho.

+ Farmacêutica dos EUA diz que é cedo para conclusões sobre remédio contra covid-19

+ SP: síndrome gripal e covid-19 afastam 3,8 mil profissionais de saúde

A iniciativa de expressar “cuidado” será acrescentada aos emojis já existentes, como o botão “curti” e ícones mais recentes para expressar amor, felicidade, tristeza, raiva e medo.

“Estamos lançando novos ícones de reação para o Facebook e Messenger como forma de fazer as pessoas mostrarem seu apoio umas às outras nesse momento delicado”, disse o porta-voz da rede social Alexandru Voica em uma série de tuítes nesta sexta-feira (17).

“Nós esperamos que essas reações permitam que as pessoas tenham outras formas de demonstrar apoio durante a crise da #COVID19”.

Faz cinco anos que o Facebook expandiu suas opções de emojis para expressar sentimentos de forma a usá-las ao clicar em uma carinha e selecionar a expressão que preferir para mandá-la para um amigo.

O novo símbolo “estará disponível em todo o mundo na próxima semana e poderá ser usado para reagir a posts, comentários, imagens, vídeos e qualquer outro conteúdo no aplicativo e no Facebook.com”, disse Voica.

A versão do Messenger para plataformas móveis também receberá um novo emoji – um coração vermelho desenhado como se estivesse batendo.

O uso do Facebook e dos seus serviços, incluindo mensagens e chat de vídeos – usados por mais de dois bilhões de pessoas – aumentou após o confinamento, período em que muitas pessoas em todo o mundo utilizam as redes sociais para manter contato com amigos e entes queridos.