03/02/2020 - 14:44

FAANG. Não, não é uma palavra em chinês. Criado e popularizado por Jim Cramer, famoso apresentador da rede CNBC, é um acrônimo que reúne as empresas de tecnologia Facebook, Apple, Amazon, Netflix e Google. Segundo Cramer, agregá-las sob uma mesma denominação parte do princípio de que elas têm algumas características em comum, principalmente por serem companhias que apresentam alto grau de crescimento decorrentes da economia digital e da internet.

De fato, essas empresas possuem muitas características em comum. Buscando a simplificação, o mercado tende a agregar coisas razoavelmente parecidas em conceitos abrangentes – e vez por outra esses acrônimos aparecem. O termo ‘FAANG’, por sinal, é brilhante. O problema por trás da simplificação, especialmente para quem é value investor, é que aplicar dinheiro de maneira disciplinada buscando a criação de valor permanente no longo prazo não é tão simples assim. Apesar das semelhanças, essas empresas são bastante diferentes entre si.

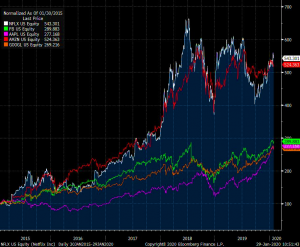

Fonte: Bloomberg

Fonte: BloombergO feliz investidor que comprou Netflix em 2015 quintuplicou seu patrimônio. Como já falamos aqui no blog, há cinco anos o negócio da empresa era entregar conteúdo. Hoje, seu negócio é produzir conteúdo, algo bem mais intensivo em termos de capital. Capital, diga-se de passagem, que a Netflix pega emprestado no mercado porque sua geração de caixa é negativa. Fora a competição extremamente forte no setor. Para quem já quintuplicou o capital, vale a ponderação: talvez seja a hora certa de sair.

Também multiplicou por cinco seu investimento quem comprou ações da Amazon. Este é um caso emblemático de uma companhia que veio se reinventando ao longo do tempo. Em 1997, vendia somente livros; mais tarde criou o conceito de marketplace. Mais da metade das vendas na sua plataforma são de terceiros. Que grande sacada foi o Amazon Prime! E um acerto maior ainda foi o AWS, que trouxe a empresa fortemente para o azul. Temos que admirar uma gestão que descreve a criação do AWS da seguinte maneira: “O que mais move o mundo são os produtos e serviços que os consumidores não sabem que precisam. Precisamos inventar para eles… AWS é um exemplo. Ninguém pediu por AWS. Ninguém. Fato é que o mundo estava pronto e faminto por algo como AWS, e não sabia. Tivemos um palpite, seguimos a nossa intuição, tomamos os riscos financeiros necessários, e começamos a construir – retrabalhando, experimentando, e evoluindo inúmeras vezes no caminho”. Preço esticado? Com certeza, especialmente porque a competição no setor de cloud computing segue aumentando forte. Mas acho bastante diferente do caso da Netflix. Tendo dito tudo isso, no conceito de Value Investing é muito difícil investir numa companhia que negocia a mais de 80 vezes P/E.

Já o Facebook triplicou de preço, e está presente no portfolio de uma série de value investors. De fato, a empresa possui diversas características muito procuradas em casos de Value Investing: tem uma posição dominante (monopolista, até) no seu mercado, é forte geradora de caixa e o seu consumidor é cativo ao serviço. Em relação à competição, a empresa é pouco ameaçada: as ameaças que identificou foram absorvidas ao longo do tempo. Entretanto, ela não tem, na minha visão, uma característica essencial no julgamento de um investimento: gestão confiável. O risco de uma gestão pouco confiável é daqueles impossíveis de quantificar: é o que pode colocar a companhia em uma situação da qual ela eventualmente não possa sair. Neste caso específico, o uso repetido, indevido e proposital dos dados dos clientes ainda pode se virar contra a empresa. Na teleconferência de resultados ontem, 29 de janeiro, Mark Zuckerberg disparou a seguinte perola: “Nosso objetivo não é ser admirado. Queremos ser entendidos”. Não consigo entender que o CEO de uma companhia se coloque numa posição de arrogância a esse nível. Apesar de bater as estimativas do mercado em relação à receita, as ações fecharam em queda de 5% refletindo a estagnação do número de usuários ativos nos EUA e Canada. Prefiro ficar assistindo.

Já a Apple, que também quase triplicou de preço, é um caso completamente diferente. Também já escrevi sobre ela aqui no blog e reitero o que disse naquela ocasião: “o mercado está percebendo a transformação que a companhia vem executando, e acredito que boa parte da valorização do preço das ações durante 2019 venha dessa percepção”. Quando escrevi isso, AAPL negociava a US$ 262. Hoje está a US$ 325. A empresa divulgou nesta terça-feira (28/1) o resultado do primeiro trimestre fiscal de 2020, o maior da sua história em termos de geração de receita. A maior surpresa? A venda de iPhones. Mais impressionante ainda é o número de dispositivos instalados mundialmente: 1,5 bilhão! Nas palavras do CEO Tim Cook: “Consideramos isso uma forte prova da satisfação, engajamento e lealdade de nossos clientes – e um grande guia do nosso crescimento em todos os aspectos”. Usando mais uma vez o extraordinário poder de síntese que Jim Cramer possui, seu conselho em relação a AAPL é: Own it, don’t trade it. Em tradução livre: “compre e não mexa”.

Já o Google (representado por sua holding Alphabet) multiplicou o capital do investidor pouco mais de 2,5 vezes em cinco anos. De uma plataforma de busca, a empresa se transformou, nas palavras dos fundadores, em a company that helps you get things done – excelente descrição, intraduzível para o português em todo o seu significado. De maneira livre, “a empresa que te ajuda a fazer as coisas (no sentido de terminar tarefas, progredir). A Picea está realizando atualmente uma análise mais profunda sobre a empresa, que prometo compartilhar em breve neste espaço.

FAANG é um excelente acrônimo – e só. Tenta classificar como semelhantes coisas que são muito diferentes. Reconheço que as simplificações são formas bastante eficientes de transmitir um conceito. Não servem, porém, como base para decisões que envolvem ganho e perda. Para nós, investidores, é melhor deixar as simplificações (e os acrônimos) para os comunicadores.