18/05/2021 - 14:28

De 1964 até 2020, o valor de mercado de uma ação da Berkshire Hathaway avançou 2.810.526%; no mesmo período, o índice S&P 500 teve uma evolução de pouco mais de 23.454%. Claramente, a filosofia de investimentos baseada na avaliação do valor intrínseco das ações, comprando-as somente quando o preço de mercado estiver substancialmente abaixo dele e garantindo uma margem de segurança razoável gera, sem dúvida, retornos extraordinários no longo prazo.

É quase uma programação mental que procura nos desviar das distrações de curto prazo e buscar oportunidades de investimento em empresas com modelos de negócio robustos, histórico de boa geração de fluxo de caixa e que, por capricho do mercado, não fazem parte do glamour do momento. Em geral, o portfolio de um value investor não é, por assim dizer, “sexy”. É, na maioria das vezes, um portfolio de ações meio enfadonho, sem charme e fora das rodas de conversa – mas com grande potencial. A performance da Berkshire Hathaway prova isso. Isso não quer dizer, no entanto, que ela seja uma filosofia de investimentos parada no tempo. Os princípios não mudam, mas, de tempos em tempos, as paredes precisam de pintura, o encanamento precisa sair do bronze e a fiação elétrica precisa de renovação. Este é o momento pelo qual o value investing está passando.

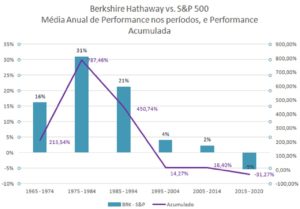

Analisando a espetacular performance do preço das ações da Berkshire Hathaway, o investidor vai perceber períodos bastante distintos antes e depois da década de 90. Até seu trigésimo ano de operação, a Berkshire Hathaway havia, de fato, produzido retornos excepcionais e extraordinários. De 1975 a 1984, a ação produziu retornos acumulados, já descontada a performance do S&P500, de quase 800%. Mesmo na década seguinte, a performance foi de 450%. Os retornos nas duas décadas que se seguiram, no entanto, apesar de superiores aos do S&P, não chegam a impressionar. No período entre 2015 e 2020, a performance é negativa. De fato, os últimos dez anos foram especialmente difíceis para os value investors tradicionais.

Seria tentador concluir que o value investing não funciona mais, que é coisa de nonagenário. Nada poderia estar mais longe da verdade.

Na introdução do livro Value Investing: From Graham to Buffett and Beyond (Greenwald Bruce C, Judd Kahn, Erin Bellissimo, Mark A. Cooper, e Tano Santos. Hoboken, NJ: Wiley, 2021, segunda edição), os professores Bruce Greenwald e Judd Kahn atribuem essa queda de performance, parcialmente, à mudança estrutural do centro da atividade econômica do setor industrial para o setor de serviços. Isso faz com que o valor intrínseco de um negócio deixe de ser calculado, na sua maior parte, pelo valor dos seus ativos tangíveis (estoques, recebíveis, equipamentos) e passe a ser avaliado, primordialmente, pelos seus ativos intangíveis (pessoal especializado, desenvolvimento de produto, treinamento, marketing, etc). Esses itens não são facilmente extraídos de um balanço.

Além disso, a queda vertiginosa dos juros mundiais nesse período também explica a predileção do mercado por ações que privilegiam crescimento, dado que o desconto a valor presente dos fluxos de caixa gerados no futuro tem mais importância quanto menores forem as taxas de juros.

Ao final, não dá para ignorar que a tecnologia transformou tudo: como compramos, vendemos, produzimos, entregamos, recebemos, e até mesmo a moeda. Ser value investor hoje em dia é bem mais difícil do que no século passado: não dá mais para ignorar o valor dos ativos intangíveis e seguir em frente impunemente. O exemplo mais dramático disso veio no final do mês de abril, com a notícia de que o renomado value investor Charles de Vaulx, 59 anos, um dos fundadores da empresa ‘International Value Advisors’ e fiel ao perfil tradicionalista do value investing, pulou do décimo andar do prédio de seu escritório em Manhattan quase dois meses depois de haver liquidado seus fundos.

Na Berkshire, Buffett e Munger promoveram uma adaptação, ainda que parcial, aos novos tempos. A Apple é uma de suas empresas favoritas e uma de suas maiores alocações. Seus negócios principais ainda são energia e seguros, mas as paredes de algumas salas começaram a tomar um outro tom de cor em Omaha. Muitos outros value investors já fizeram a reforma geral. Para quem ainda não fez, o livro do professor Greenwald é um excelente guia. Vale a pena ter na escrivaninha.

Os fundamentos não mudam, mas as condições de contorno sim. Que venham os próximos dez anos.