06/07/2023 - 9:43

A discussão da proposta da reforma tributária entra no plenário da Câmara dos Deputados na tarde desta quarta-feira, 5, e deve ser votada, segundo o presidente da Casa, Arthur Lira, na quinta, 6, a noite. A agenda corrida acontece em meio a críticas de que o texto não está ‘maduro’, mas também com aval de alguns governadores, buscando aprovação de lideranças dos blocos partidários.

+ Relator confirma mudanças em três pontos da reforma tributária

O principal item é a unificação de tributos, com a criação do Imposto de Valor Agregado (IVA) Dual, que vai conter o Imposto Sobre Bens e Consumo (IBS) – contribuição estadual – e a Contribuição de Bens e Serviços (CBC), de contribuição federal.

Serão unificados cinco tributos já existentes, a serem pagos uma só vez. O preço da cesta básica é o mais comentado nos últimos dias, a partir de estudos que apontam esse impacto. Com a unificação da tributação em nível federal, é possível que os preços praticados sofram aumentos em alguns Estados e sejam reduzidos em outros.

- A reforma tributária vai criar mais impostos?

A reforma vai substituir cinco impostos – PIS, Cofins, IPI, ICMS e ISS – por um ou dois impostos muito simples sobre o valor adicionado (IVA) e um imposto seletivo sobre produtos nocivos à saúde e ao meio ambiente.

- A cesta básica vai ficar mais cara?

A proposta de reforma tributária prevê alíquota zero para alimentos e outros itens da cesta básica, conforme mudança de última hora feita pelo relator Aguinaldo Ribeiro (PP-PB) antes da votação, além da definição da Cesta Básica Nacional.

Um levantamento feito pela Associação Brasileira de Supermercados (Abras) prevê que a reforma tributária pode aumentar impostos para produtos do setor em até 60%. No entanto, o secretário extraordinário da Reforma Tributária do Ministério da Fazenda, Bernard Appy, disse que o aumento não está previsto. “Não tem aumento de tributação da cesta básica”, reiterou.

“Cada estado define como é taxado o ICMS sobre os produtos da cesta básica, assim como define de forma diferente o que é cesta básica. É possível que uma alíquota com desconto de 50% [prevista antes do novo texto aprovado] seja pequena frente a outros, como o Rio de Janeiro, que tem isenção de ICMS para alguns produtos, especialmente se somar essa isenção com outros, como do PIS / Cofins”, explica Rodrigo Leite, Professor de Finanças e Controle Gerencial do Instituto de Pós-Graduação e Pesquisa em Administração da Universidade Federal do Rio de Janeiro.

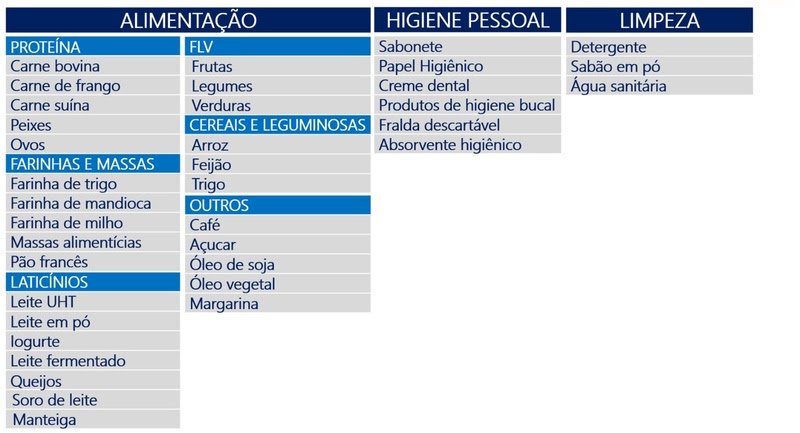

Uma lista sugerida pela Abras com 34 itens inclui desde produtos como carnes, ovos e leite, até itens básicos de higiene pessoal e limpeza que hoje não integram a cesta, como creme dental, absorvente higiênico, detergente, sabão em pó e água sanitária. Veja abaixo:

- Os serviços serão afetados?

Um estudo da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC) revela que, caso a alíquota do Imposto sobre Valor Agregado (IVA) seja fixada em 25%, a compensação do aumento da carga tributária no setor de serviços ameaçaria 3,8 milhões de empregos. A CNC se antecipou aos cálculos oficiais e detectou um impacto de até 260% na carga tributária do setor de serviços.

“O ISS tem alíquota menor, sendo 5% no Rio de Janeiro, por exemplo. Criando uma IVA nacional maior, aumenta a carga tributária sobre serviços”, afirma Leite.

- Itens de saúde podem ficar mais caros?

Gilberto Braga, economista e professor do IBMEC RJ, explica que quando se pensa por exemplo em custo da Saúde, como nos plano de saúde, médicos ou dentistas que prestam esse serviço, um imposto maior tem possibilidade de ser repassado para o usuário dos serviços. “Há de fato um risco real desse aumento acontecer na sociedade brasileira, fato que ainda está sendo debatido no Congresso Nacional”, afirma.

- A conta de luz pode ficar mais cara?

Não há previsão para tratamento diferenciado para as empresas de atuam no ramo de energia elétrica. Bianca Xavier, especialista em Direito Tributário e professora da FGV Direito, inclui também outro item. “Há a possibilidade de a Lei Complementar considerar a energia elétrica um item da cesta básica, reduzindo a carga sobre esse item de consumo”, acrescenta.

- Microempresas pagarão Simples maior?

O Simples Nacional, tributo pago por micro e pequenas empresas, não será mudado. Porém, Leite reforça que pode haver impacto no tributo. “Hoje, todos os tributos são unidos na guia do Simples para ser paga. Ao alterar a forma de cálculo, a cobrança pode ser alterada, especialmente para quem vive como pessoa jurídica”, explica.

“O simples nacional continuará abarcando os tributos que irão suceder ao ICMS, ISS, PIS e COFINS. Assim sendo, o contribuinte poderá optar por pagar englobadamente com os demais tributos que não foram afetados pela reforma como, ou, caso deseje, poderá pagar os novos tributos, IBS e CBS, separadamente”, explica Bianca.

- Juros podem ser impactados?

Rafael Feiteiro, sócio do BVA Advogados e especialista em direito tributário explica que o setor financeiro terá um leve incremento na carga tributária, o que pode refletir em um aumento do custo no crédito, em um primeiro momento. “Atualmente, por exemplo, os bancos pagam PIS e COFINS a uma alíquota conjunta de 4,65%, com a reforma, os dois tributos serão substituídos por um tributo único, com alíquota estimada de 5,9%”, afirma.

No entanto, ele acrescenta que é importante notar que o principal aspecto para a precificação do crédito é a taxa de juros, que é diretamente vinculada à situação econômica do país. “Sobre esse aspecto, o que se espera é que os reflexos positivos da reforma tributária para as empresas e a população em geral tenham um impacto positivo na redução da taxa de juros, o que reduziria o custo do crédito de maneira geral. Em outras palavras, de forma bem simplificada: mais desenvolvimento econômico, menos inadimplência, menos juros”, ressalta Feiteiro.