14/06/2024 - 16:50

RESUMO

• E-commerce chinês Temu, lançado em 2022, tornou-se um dos aplicativos mais baixados do mundo.

• Agora, desembarca no Brasil em meio à explosão do comércio digital de marcas estrangeiras.

• A “taxa das blusinhas” protegerá as lojas nacionais?

• Relatório do BTG não vê dano significativo na recente taxação do governo sobre itens importados de até US$ 50

Depois de meses de espera, a Temu finalmente desembarcou no Brasil. O marketplace do grupo chinês Pinduoduo (PDD) começou a operar no País no dia 6 de junho, no momento em que o varejo atravessa crises de empresas nacionais como Americanas e Marisa, ao mesmo tempo em que as internacionais – Mercado Livre, Amazon, Shopee, AliExpress e Shein – decolam. Para tentar fazer frente ao avanço das estrangeiras, o Senado Federal e a Câmara aprovaram, neste mês, a taxação das compras internacionais de até US$ 50, popularmente apelidada de “taxa das blusinhas”. Agora, o texto segue para a sanção do presidente Lula. Se esses fatores movimentam o setor, a Temu chega para abalar ainda mais.

Presente em 18 países, a varejista digital é especializada em vender (quase) tudo a preços baixíssimos, com estratégias agressivas de descontos e fretes grátis, atraindo milhares de clientes por onde passa. Não dá para negar que há motivos de sobra para os concorrentes se preocuparem com a chegada da plataforma no País.

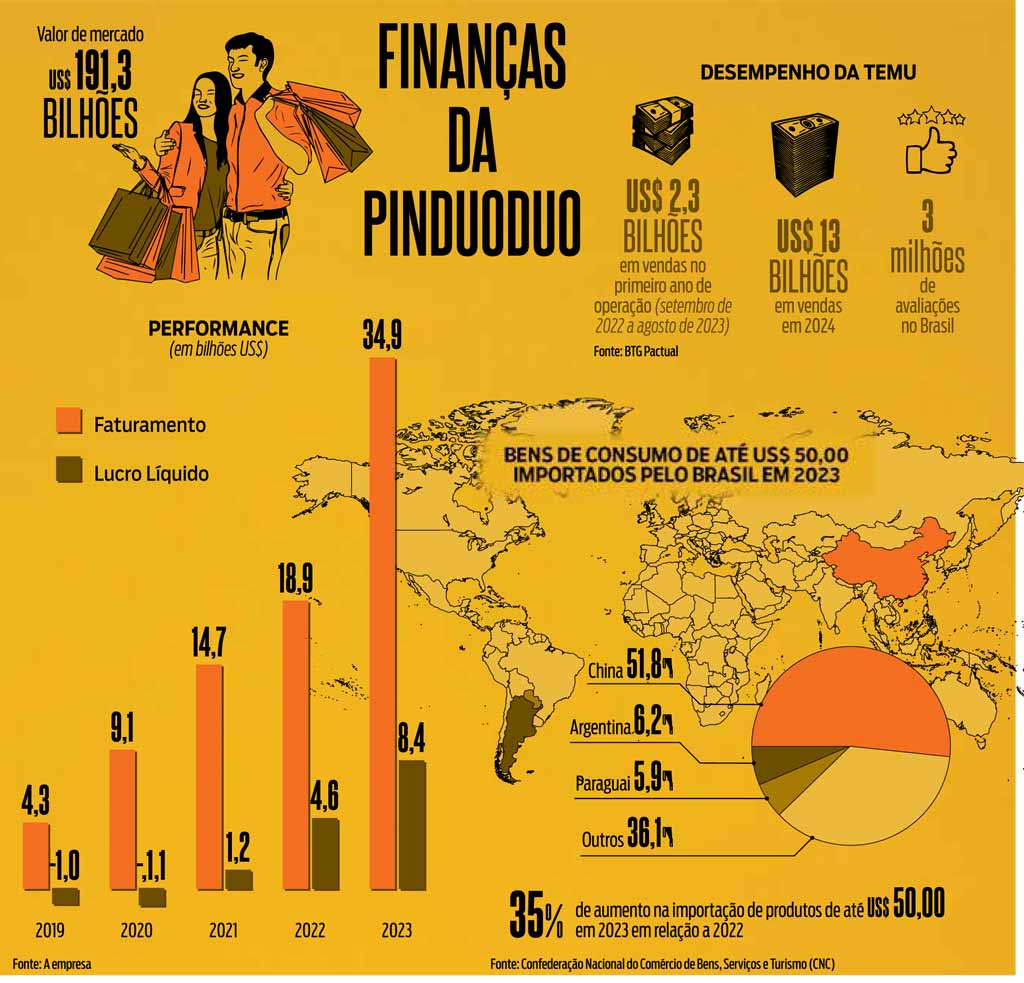

Os números da empresa justificam a visão atenta do mercado.

• Entrou em funcionamento pela primeira vez nos Estados Unidos em setembro de 2022, caiu no gosto popular e em apenas dois anos tornou-se o segundo aplicativo de compras mais usado no país, depois da Amazon, em termos de usuários mensais, de acordo com a Bloomberg.

• Logo ocorreu a expansão das operações para outras potências como Alemanha, França, Reino Unido e Canadá.

• Isso deu ao e-commerce a quinta posição no ranking de apps mais baixados no mundo em 2024, atrás somente das já tradicionais redes sociais TikTok, Instagram, Facebook e WhatsApp, segundo o portal App Magic.

Esse fenômeno é reflexo da estratégia da PDD, controladora da Temu, que visa crescimento global em longo prazo. A companhia saltou de um faturamento de US$ 4,3 bilhões em 2019 para US$ 34,9 bilhões no último ano. “Continuaremos focando no crescimento do nosso valor intrínseco de longo prazo através do investimento em iniciativas que tragam resultados sustentáveis e impactos em nossas comunidades”, disse Lei Chen, presidente e co-CEO da Pinduoduo, no relatório financeiro de 2023.

No Brasil, a Temu chega com o apetite de conquistar os consumidores, especialmente pelos preços competitivos e acessíveis. Em nota enviada à DINHEIRO, a empresa afirmou que a entrada no mercado tupiniquim segue o plano de permitir que mais pessoas de todas as classes sociais tenham acesso a produtos de qualidade. “Estamos empolgados para oferecer aos consumidores brasileiros produtos de qualidade a preços excelentes, conectando-os diretamente com fabricantes de classe mundial”, afirmou. “Ao eliminar margens de lucro desnecessárias, estamos facilitando o acesso de todas as pessoas aos produtos que desejam e necessitam”, complementou a companhia, que ainda não tem um executivo para liderar a operação no País.

A Temu mira um mercado bilionário.

• O e-commerce brasileiro movimentou R$ 185,7 bilhões em 2023, segundo a Associação Brasileira de Comércio Eletrônico (ABComm).

• A previsão para 2024 é que alcance R$ 205,11 bilhões, 10,45% superior ao ano anterior.

Presidente e co-CEO da Pinduoduo, Lei Chen foca no longo prazo: “Estamos empolgados

para oferecer produtos de qualidade a preços excelentes”, declarou a companhia

Com site e aplicativo já disponíveis em português, há mais de trinta categorias de produtos na prateleira digital da chinesa, entre eles:

• moda feminina,

• masculina e infantil,

• eletrônicos,

• decoração,

• beleza e saúde,

• e artigos para animais de estimação.

Em relatórios da XP, os analistas de varejo Danniela Eiger, Gustavo Senday e Laryssa Sumer apontaram que a plataforma estreou com uma estratégia promocional agressiva com descontos de até 90% para produtos selecionados, enquanto cupons de R$ 15 a R$ 50 de desconto também estão disponíveis para compras acima de R$ 175.

No entanto, a companhia estabeleceu um pedido mínimo de R$ 75 para proceder o checkout, potencialmente como forma de otimizar os custos de frete.

Outra iniciativa inovadora em relação à concorrência é que, caso os preços listados diminuam após 30 dias da compra dos consumidores, a Temu se compromete a reembolsar a diferença, o que também arregala os olhos dos consumidores brasileiros ávidos por compras com descontos e cashback.

CONCORRÊNCIA

Enquanto a novata ainda desfaz as malas no Brasil, a Temu comemora os rápidos resultados nos Estados Unidos e no México. Poucos meses após o lançamento nesses países, a base de usuário aumentou e o app se tornou vice-líder e líder em usuários ativos mensais nesses respectivos mercados.

Os players já estabelecidos aqui têm respondido à entrada agressiva da Temu com estratégias e investimentos.

O Mercado Livre – plataforma de origem argentina – anunciou em março o aporte de R$ 23 bilhões para as operações brasileiras neste ano, com o objetivo de preservar sua liderança e se posicionar melhor na batalha por atração e retenção de clientes.

O e-commerce da PDD entra para disputar os clientes com as plataformas asiáticas Shein, AliExpress e Shopee. Isso porque a Temu se assemelha ao modelo de negócios da Shein, que leva precisão e eficiência para uma performance ainda melhor dos fabricantes chineses, enquanto pode ser comparada com a proposta de valor da Shopee, com variedade de produtos.

Segundo o especialista Alberto Serrentino, fundador da Varese Brasil e vice-presidente da Sociedade Brasileira de Varejo e Consumo, há embate direto entre a Temu e a Shopee. “A Temu deve investir em vendedores locais, assim como fez nos Estados Unidos. Esse é o modelo de negócio da Shopee para atrair uma base maior de clientes em cada país”, afirmou.

Embora a comparação seja quase inevitável, a Shopee, e-commerce de Singapura que opera no Brasil desde 2019, não gosta de se colocar no mesmo balaio. À DINHEIRO, Felipe Piringer, head de marketing da Shopee, disse que a empresa é tão brasileira quanto as outras. “A operação brasileira tem foco local. Temos dois escritórios em São Paulo, mais de 10 mil colaboradores, além de centros de distribuição, galpões logísticos e pontos de coleta”, disse. Segundo Piringer, são 3 milhões de vendedores brasileiros na plataforma, como Havaianas e MadeiraMadeira, e mais de 90% das vendas são de lojistas locais.

Se entre as concorrentes internacionais a Temu causa preocupação, nas varejistas brasileiras a situação é ainda mais delicada. Muitas delas enfrentam fragilidades financeiras e a chegada de um player altamente competitivo pode deixar a disputa pelo mercado ainda mais acirrado.

De acordo com um levantamento da Confederação Nacional do Comércio de Bens, Serviços e Turismo (CNC), a quantidade de itens de bens de consumo com valor de importação de até US$ 50 por unidade cresceu 35% em 2023 em relação a 2022. Lideraram as encomendas produtos originários da China (51,8%). Muito atrás estão Argentina (6,2%) e Paraguai (5,9%).

DIPLOMACIA

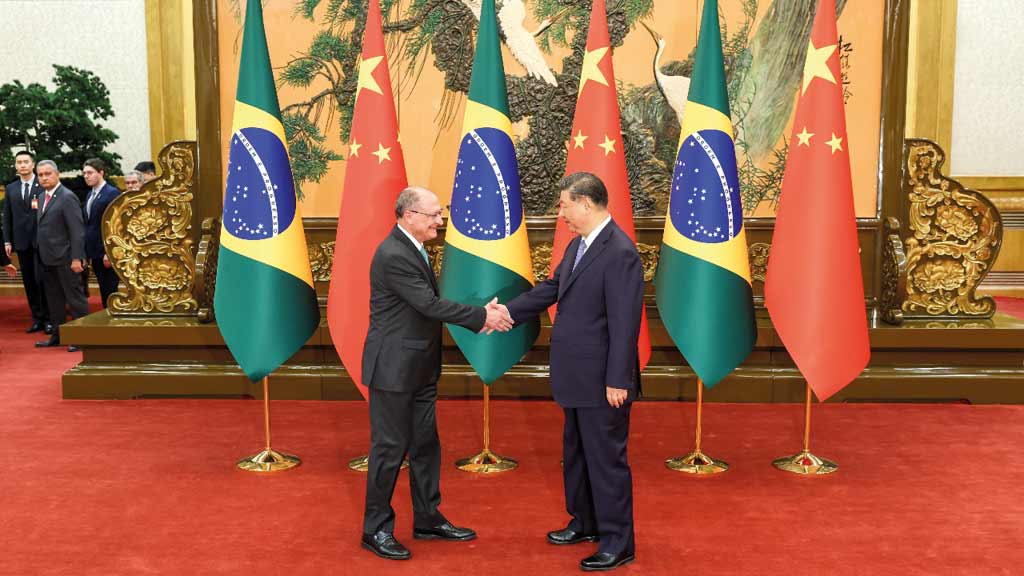

Vislumbrando o potencial de mercado proveniente da aliança entre Brasil e China, o vice-presidente da República e chefe do Ministério do Desenvolvimento, Indústria, Comércio e Serviços (Mdic), Geraldo Alckmin, esteve no país asiático na primeira semana de junho em uma comitiva empresarial. O plano, segundo ele, era celebrar acordos e aproximar o empresariado chinês das oportunidades brasileiras. Entre os acordos firmados, destacam-se os R$ 24,6 bilhões autorizados em concessões de crédito para o mercado brasileiro de bancos chineses e o acordo para exportação de café de R$ 500 milhões.

Se o clima diplomático rondava os eventos de comemoração de 50 anos das relações entre Brasil e China na estada de Alckmin por lá, por aqui um assunto bem menos afável era tratado entre os importadores de produtos, em especial os chineses.

A taxação do governo para compras internacionais acima de US$ 50, tópico sensível inclusive entre o eleitorado petista, foi aprovada no Congresso e seguiu para sanção presidencial. Na prática, a mudança surge como forma de proteger a indústria brasileira, como parte do pacote de renovação dos parques fabris promovido pelo governo com iniciativas como o Mover.

Alckmin prega cautela ao falar sobre o assunto. “Enquanto governo, precisamos olhar o todo. A cadeia como um todo. O fato é que, como foi colocado, não se trata de um valor muito alto. E, na contrapartida, é algo que ajuda a preservar emprego, garantir o desenvolvimento de empresas”, disse ele à DINHEIRO, ao avaliar que o mundo tem observado o potencial de consumo brasileiro. “Estamos trabalhando para dar ao mundo a infraestrutura ideal. A reforma tributária, por exemplo, nos coloca em paridade com as melhores práticas mundiais e abre espaço para muitas empresas, inclusive as chinesas.”

Mesmo impopular entre os cidadãos, em razão da percepção de que os preços dos produtos aumentarão, a medida não é vista como fim da linha para as asiáticas e não deve ser capaz de frear o bom momento das operações.

Segundo Claudio Felisoni de Angelo, presidente do Instituto Brasileiro de Executivos de Varejo & Mercado de Consumo (Ibevar), se sancionada, a taxação terá efeito limitado para os consumidores. “Os preços das plataformas chinesas continuarão muito atrativos em relação aos ofertantes do mercado interno”, afirmou. Em relatório divulgado no dia 7, analistas do BTG Pactual também apontaram que, mesmo com os impostos, ainda há posicionamento competitivo para essas plataformas com uma ampla variedade de produtos mais baratos. Dessa forma, as portas do Brasil estão escancaradas para as plataformas chinesas. O consumidor agradece. Os concorrentes nem tanto.