29/10/2025 - 7:00

Em um contexto de juros altos, com a Selic no maior patamar em quase duas décadas, o mercado de renda fixa se mantém atrativo, com rendimentos expressivos aliados à segurança. Dentro da cesta de ativos disponíveis de títulos do Tesouro Direto o investidor deve dosar a alocação de acordo com perfil de risco e com os objetivos traçados – e ficar de olho na atual janela de oportunidades.

+Apple supera valor de mercado de US$ 4 tri pela 1ª vez impulsionada por novos iPhones

+Bill Gates critica visão ‘apocalíptica’ sobre clima e lista duas prioridades para a COP30

Como exemplo, o Tesouro IPCA+ tem ostentado retornos historicamente altos, remunerando os investimentos com a variação da inflação somado a um rendimento de 8%. O cenário é considerado ‘raríssimo’ por especialistas ouvidos pela IstoÉ Dinheiro, representando uma janela que pode ser fechar em breve.

Vale destacar que são títulos que sofrem com marcação a mercado e que chacoalham mais a depender de fatores econômicos. Todavia, são investimentos com uma rentabilidade previsível – ou seja, foram desenhados para serem carregados até o vencimento, e comprá-los e vendê-los no mercado podem gerar prejuízos.

“O Tesouro IPCA+ está oferecendo taxas reais, acima da inflação, muito atrativas, algo que não se via com tanta frequência nos últimos anos. Acredito que é uma opção robusta para o médio e longo prazo, desde que você tenha o horizonte de investimento compatível com o vencimento do título e aguente a volatilidade de curto prazo”, aponta Robson Casagrande, especialista em investimentos e sócio da GT Capital.

Ele pontua, porém, que esse tipo esse tipo de investimento não é o mais indicado para objetivos de curto prazo.

Jeff Patzlaff, planejador financeiro e especialista em investimentos, avalia que o Tesouro IPCA+ é uma boa oportunidade para investidores que tem um horizonte longo, aceitam o risco de manter o título até o vencimento e aceita o risco de manter o título até o vencimento.

“Se o investidor tem horizonte mais curto, ou quer flexibilidade, se preocupa muito com risco de os juros mudarem, outras alternativas podem ter mais ganhos ajustados ao risco, por exemplo, títulos pós-fixados como o Tesouro Selic têm menos risco de marcação a mercado, são mais líquidos e mais seguros se os juros caírem (por acompanharem a Selic) ou se as expectativas mudarem.”

‘Porto seguro da renda fixa’

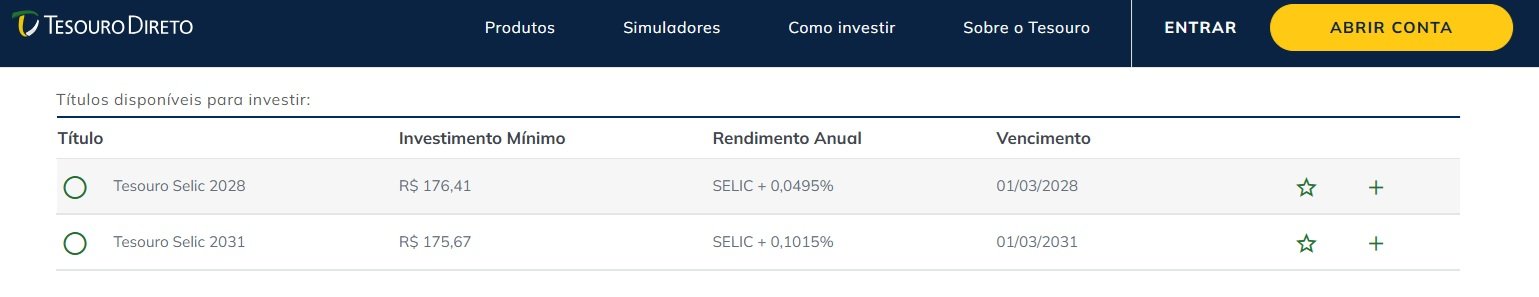

O Tesouro Selic costuma ser mais indicado para investidores mais iniciantes ou que tenham uma menor tolerância ao risco. Mas em tempos de Selic a 15% ao ano, se mantém como uma excelente e segura opção, uma vez que a rentabilidade acompanha a taxa Selic, que é a taxa básica de juros da economia.

“O Tesouro Selic (LFT) segue como o porto seguro da renda fixa. Ele é imune à marcação a mercado e garante que você acompanhe a taxa básica de juros dia a dia, sem surpresas. Mas para não ficar 100% exposto a um ativo que perde rentabilidade quando os cortes começarem, acredito que uma estratégia inteligente é iniciar uma diversificação gradual, alocando uma parcela em IPCA+ e prefixados, para travar taxas atrativas antes que o ciclo de baixa da Selic se consolide”, explica Casagrande, da GT Capital.

O título é pós-fixado, dado que sua rentabilidade depende de uma taxa que pode mudar ao longo do tempo, e sua dinâmica é inclusive comparável ao de investimentos como CDBs (Certificados de Depósito Bancário) de liquidez diária atrelados ao CDI (Certificado de Depósito Interbancário). Isso faz com que, inclusive, a classe de ativo possa ser cogitada como opção para reserva de emergência.

Pré ou Pós-fixado?

A diferença entre as duas opções, é que, nos pré-fixados a taxa de juros é conhecida no momento da compra, com o investidor já sabendo exatamente quanto vai receber no vencimento, independentemente de como a economia se comportar. Geralmente são títulos vantajosos quando se espera que os juros caiam, porque o investidor garante uma taxa mais alta antes dessa redução.

Já os pós-fixados têm o rendimento atrelado a algum indicador que varia ao longo do tempo, e esse caso o retorno muda conforme esses indicadores se alteram. Eles são mais indicados quando há incerteza sobre o futuro dos juros ou da inflação, pois acompanham as oscilações da economia.

Patzlaff avalia que o momento atual é ‘uma boa hora para começar a investir em prefixados’.

“A taxa de juros está muito alta, com os prefixados você trava essa taxa hoje, capturando um prêmio elevado, e se no futuro a taxa cair, você já fechou um bom rendimento. No cenário de hoje com a perspectiva de que os juros possam cair o prefixado entrega um ganho potencial maior, mas é importante ter em mente que há o risco de marcação a mercado, então se você tem um horizonte alinhado com o vencimento do título e não irá resgatar antes, pode valer apena aplicar hoje.”

Casagrande, da GT Capital, diz que investir nos prefixados agora é uma aposta na trajetória futura dos juros. “Eles se valorizam quando a Selic cai mais rápido que o esperado pelo mercado. Na dúvida, a estratégia mais prudente é a ‘escada de vencimentos’. Aplicar pequenas quantias em títulos com vencimentos mais curtos (2 a 4 anos), que são menos sensíveis a mudanças de juros. Isso, sem dúvidas, reduz o risco e mantém capital disponível para aumentar a posição se as taxas subirem ainda mais ou quando o cenário de cortes estiver mais claro.”

Segundo o especialista, cada título pode cumprir uma função específica na formação de uma carteira.

“O Tesouro Selic atua como âncora de segurança, oferecendo liquidez imediata e proteção contra volatilidade, ideal para reservas de emergência e capital de oportunidade. O Tesouro IPCA+ garante a proteção do poder de compra no longo prazo, servindo como base para aposentadoria e metas inflacionárias enquanto o Tesouro Prefixado representa uma aposta tática na trajetória da taxa de juros, com potencial de ganho maior, porém acompanhado pelo risco de marcação a mercado”, analisa.

“Uma alocação conservadora exemplar em um momento de transição poderia distribuir 50% em Selic, 30% em IPCA+ e 20% em Prefixados, embora esses percentuais devam sempre ser ajustados ao horizonte de tempo e à tolerância ao risco de cada investidor”, acrescenta.

Mais de 3,2 milhões de investidores ativos

Com retornos atrativos, os investimentos no Tesouro Direto tem somado bilhões e mostrado uma entrada massiva de novos investidores.

A fundadora da SHS Investimentos, Adriana Ricci, comenta que esse cenário pode ser explica pela Selic alta e também pela segurança oferecida pela classe de investimentos.

“Na prática, o investidor encontra no Tesouro Direto uma alternativa segura, acessível e que rende mais do que a poupança, tradicional porta de entrada no mundo dos investimentos. O brasileiro está aprendendo que guardar dinheiro não significa deixar parado na conta. Investir no Tesouro Direto é uma forma de proteger o patrimônio e, ao mesmo tempo, conquistar objetivos de médio e longo prazo.”

Conforme o balanço mais recente do Tesouro Nacional, ao fim de setembro deste ano o total de investidores ativos – aqueles que atualmente estão com saldo em aplicações – atingiu a marca de 3,2 milhões de pessoas, um aumento de mais de 60 mil investidores no mês. Em 12 meses, o aumento no número de investidores ativos foi de 20,4%.

No mês de setembro em questão foram realizadas 927 mil operações, totalizando R$ 6,86 bilhões.

O grupo de títulos mais demandado pelos investidores foi o indexado à taxa Selic (Tesouro Selic), que somou R$ 3,6 bilhões (51,8% das vendas).

Os títulos indexados à inflação (Tesouro IPCA+, Tesouro IPCA+ com Juros Semestrais, Tesouro RendA+ e Tesouro Educa+) totalizaram R$ 2,6 bilhões (38,1% do total), enquanto os títulos prefixados (Tesouro Prefixado e Tesouro Prefixado com Juros Semestrais) totalizaram R$ 689,7 milhões (10,1% do total).

No mês o estoque do Programa fechou em R$ 195,3 bilhões, um aumento de 2,7% em relação ao mês anterior (R$ 190,2 bilhões) e de 36,5% sobre setembro de 2024 (R$ 143,1 bilhões).

Entenda o que é marcação a mercado

A marcação a mercado é um mecanismo que atualiza diariamente o valor dos títulos públicos, de acordo com as condições do mercado – ou seja, mostra o preço e a variação de um título que o investidor já tem. Com isso, alguns títulos podem ter variações tão intensas quanto (ou até mais) do que investimentos em renda variável, a exemplo do Tesouro IPCA+, gerando eventuais preocupações em investidores menos tolerantes à risco e oscilações.

Vale destacar que essa variação ocorre no preço do título, caso o investidor queira vendê-lo antes do vencimento,

Essa volatilidade nos preços no mercado secundário é o principal motivo pelo qual a marcação a mercado pode assustar quem tem baixa tolerância ao risco. Em momentos de alta dos juros, por exemplo, os títulos prefixados e atrelados à inflação tendem a perder valor. Muitos investidores, ao verem o saldo negativo momentâneo na tela, acreditam que tiveram prejuízo real – quando, na verdade, a perda só se concretiza se o título for vendido antes do vencimento.

Como exemplo, nesta semana as taxas do Tesouro Direto tiveram ampla queda por conta da aproximação entre Brasil e Estados Unidos após a reunião do presidente Luiz Inácio Lula da Silva com o presidente americano Donald Trump. O encontro reduziu incertezas sobre as relações comerciais e derrubou as taxas dos títulos atrelados à inflação em toda a curva.

Antes da implantação da marcação a mercado, os títulos públicos eram registrados pelo chamado valor na curva, com o valor sendo calculado de forma previsível, sem refletir as oscilações diárias das taxas de juros – mecanismo que dava uma sensação de estabilidade, mas mascarava o verdadeiro risco dos papéis.

O investidor não via a variação real de preço e só descobria o impacto das mudanças de juros se precisasse vender o título antecipadamente.

A marcação a mercado para títulos do Tesouro passou a valer no Brasil em meados de 2023 após decisão da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (ANBIMA).